この記事を読んでわかること

- 「長期・分散・積立」投資のメリットについて

- 子育て世代に「長期・分散・積立」投資をおすすめする理由

こんにちは。理学療法士のぎゅーと申します。

今回は資産運用の王道である「長期・分散・積立」投資についてお話していきます。

社会人になって何年かすると、資産運用について興味を持つようになる人は多いのではないでしょうか。

さらに、結婚し子どもが生まれ家族が増えると、子どもの学費や老後資金などお金の心配が増えてきます。

資産を少しでも増やすために投資を始めようと思う一方で、

投資には興味はあるけどお金が減るのは怖い

idecoやNISAが良いって聞いて調べてみたけど、商品が多すぎてわけわからん

などといった気持ちになり、なかなか投資を始められない方も多いと思います。

かくいう私もそうでした。

しかし、投資の勉強をする中で「長期・分散・積立」の考え方を理解したことで、自信を持って投資を始めることができました。

そこで今回は、資産運用の王道といわれる「長期・分散・積立」投資の考え方について紹介します。

最後に子育て世代が「長期・分散・積立」投資を行うべき理由についても述べていきたいと思います。

「長期・分散・積立」投資とは

「長期・分散・積立」の資産運用とは

- 10年以上の長期投資

- さまざまな国や資産への分散投資

- 毎月一定の金額を投じる積立投資

を組み合わせることです。

それぞれについて深堀していきます。

長期投資について

10年以上の期間で行う投資のことを指すことが多いですが、明確に「何年以上」といった定義はないようです。

まずは短期投資との違いについて考えてみましょう。

短期投資とのちがい

長期投資とは反対に、金融商品を短期間で売買して値上がり益の獲得を目指す投資方法です。

1日の中で売買を成立させるデイトレードのようなものも含みます。

何台も並ぶパソコンの前にへばりついてチャートを見ているイメージですね。

短い期間で売買を繰り返すため、購入する株の選定やチャートの分析など多くの知識を求められる投資方法でもあります。

うまくいけば短期間で大きな利益が得られますが、

私のような投資初心者が結果を出し続けるのはなかなか難しいと思います。

また、チャートを頻繁に確認しなければならないため、投資に時間をとられてしまうといったデメリットもあげられます。

仕事や子育てなどに追われる兼業投資家にはなかなかハードルが高いのではないでしょうか。

私も投資にあまり時間を割けないので短期投資は行っていません

一方、長期投資であれば短期の値動きを気にする必要がないため、忙しい子育て世代にも向いています。

企業の分析やチャートのテクニカル分析などの勉強に時間を割く必要もありません。

投資に興味を持ち始めた方はまずは長期投資からスタートするのがおすすめです。

長期投資のメリット

長期投資のメリットは以下の2点です。

①複利の恩恵を得られる

②メンタルが安定しやすい

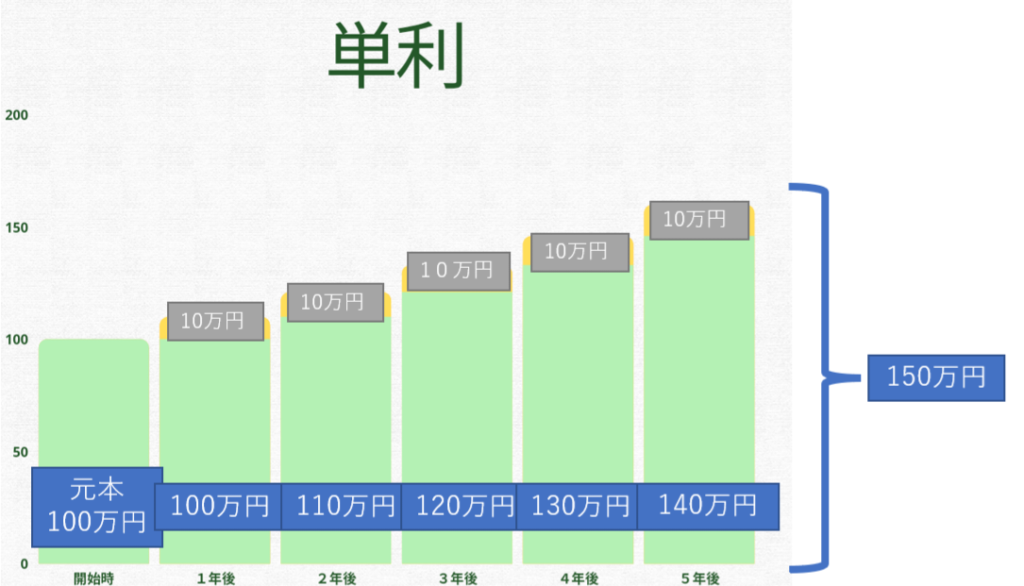

①複利の恩恵を得られる

株式などの資産から得られた配当金を再投資することで複利の恩恵を得ることができます。

複利とは利息の計算方法のひとつです。

一定額の元本から利息を生む単利に対して、複利では一定期間ごとに利息を元本に加えて元本を再計算します。

例えば、100万円の資産を単利10%で運用した場合、

1年後の利息は10万円、2年後の利息も10万円となり、5年後の資産は合計150万円になります。

一方、複利10%で運用した場合、

1年後の利息は10万円と単利の場合と同様ですが、2年後には増えた110万円にも利息がつき、11万円の利息がつき、年々利息が増加します。

そのため5年後の利息は約14万円となり資産は161.051万円になります。

年数を重ねるごとに得られる利息が増えることで、雪だるま式に資産額が増えていくのです。

短期間であればその差は小さいものの長期になればその効果は絶大です。

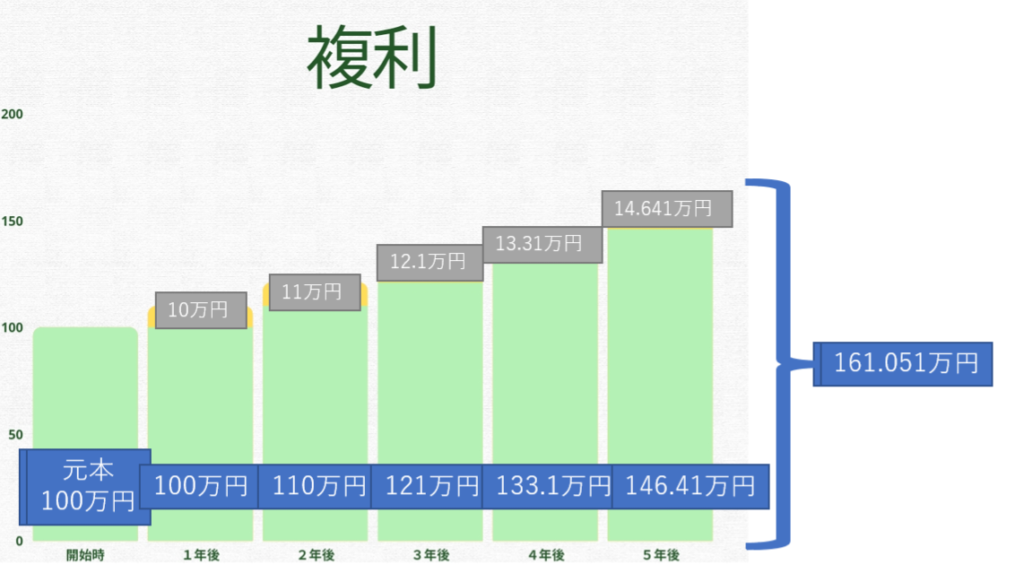

元本100万円を複利10%で30年間運用した場合、資産はなんと19,837,400円にもなります。

出典:資産運用かんたんシミュレーション|アセットマネジメントOne

複利の力は偉大です

投資信託であれば配当金を自動で再投資できるため気軽に複利の恩恵を享受できます。

ちなみに、複利で利子が計算される借金は、どんどん返済額が増えてしまいます。

高い金利での長期間の借金は絶対にやめましょう。

②メンタルが安定しやすい

長期投資の場合10年20年以上先を見据えた投資をしていきます。

投資先の価格は日々変動し、上がったり下がったりを繰り返しますが、

長い目で見れば1日の価格変動は小さいものです。

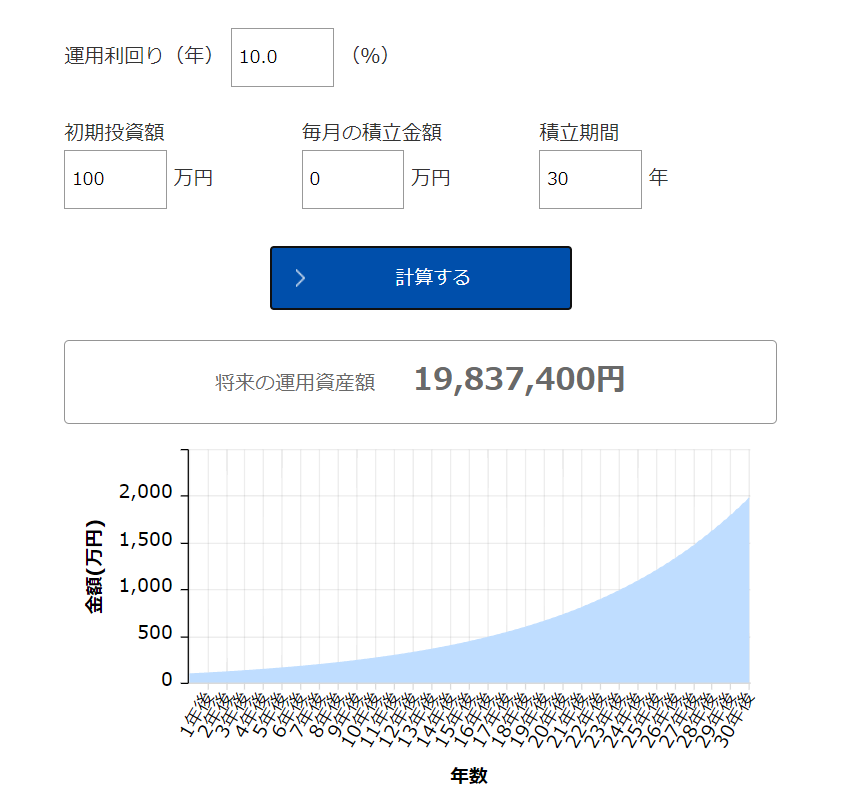

また、投資期間が長くなるに従い、投資の収益率は安定していく傾向にあります。

出典:長期投資のメリットの基礎知識|WealthNavi

上の図に示すように、米国株の代表指数であるS&P500を運用した場合、

1年間の運用ではリターンが最大であった場合は+60.7%、リターンが最低であった場合は-48.7%とかなりばらつきがありますが、

15年間運用した場合、1年間のリターンは最大で+11.3%、最低でも+1.7%と振れ幅が収束していることがわかります。

過去の実績では、15年間以上資産運用を行えば元本割れしていないのです。

S&P500などの米国株価指数や全世界株式の指数は、

長い歴史の中で何度も暴落を繰り返していますが、長期では右肩上がりとなっています。

下落してもいつか必ず復活しています。

このことを理解していれば、相場が急落した際に慌てて資産を売却したりすることがなくなります。

株価の変動に振り回されてメンタルが安定せず、仕事や家族との時間に支障をきたすようであれば何のために資産運用を行っているのかわかりません。

長期で投資を行うことで短期の株価変動に心を乱されず、メンタルを安定させて資産運用を行うことができます。

その点も長期投資の大きなメリットだと思います。

分散投資について

次に分散投資についてです。

分散投資とは、複数の商品に資産を分散して投資することです。

さまざまな企業や国、金融商品に投資を行うことです。

分散投資のメリット

資産運用に伴うリスクを減らし安定的に資産運用ができる

分散投資のメリットは、資産運用のリスクを減らすことができるという点です。

簡単に説明しますと、一つの企業よりも複数の企業、一つの国よりも複数の国、一つの金融商品よりも複数の金融商品へ分散して投資をした方がリスクが低くなるということです。

一つの企業にすべての資産を投資していた場合、その企業が成長し株価が上がればもちろん資産を大きく増やすことができます。

しかし、その企業の業績が低迷し株価が下がったり、倒産してしまった場合は資産が0になってしまうこともありえます。

そこで一つの企業にすべての資産を投資するのではなく、さまざまな企業に投資をすることで資産を減らすリスクを下げるのです。

保有していたある企業の株価が半分になったとしても、他の企業全体で株価が倍になっていれば、結果として資産は減りません。

分散を複数の国や地域、通貨、商品(債券や不動産など)に行うことでリスクをさらに下げることができます。

リスクを低減させるためにはできる限り分散を行うことが大切です。

投資信託やETFならひとつの金融商品でも十分に分散された投資を行うことができます

一方で資産形成の初期段階であれば株式のみの投資でも良いという意見もあります。

先ほど述べたように過去のデータから、米国株式は15年以上運用すればマイナスになったことはありません。

今後15年、20年以上運用する方は米国株や全世界の分散された株式のみで資産運用を行うのもありだと思います。

私も現在はほぼ株式の投資信託(米国株と全世界株)と現金のみで資産運用を行っています。

引退前から徐々に金や債券を購入することも検討しています。

また、国や商品だけでなく「時間」についても分散することは可能です。

時間の分散には積立投資が有用です。

以下に述べていきます。

積立投資について

積立投資とは、自分で決めたタイミングや金額で定期的に金融商品を購入することです。

定期的に決まった量を購入する「定量購入」と決まった額を購入する「定額購入」があります。

ある商品を毎月100株購入するのが「定量購入」

毎月100円購入するのが「定額購入」ですね。

定額購入はドルコスト平均法を利用することができるのでおすすめです。

商品を定額に購入すること。商品の購入額を一定に保つことで、価格が低いときには購入量が多く、価格が低いときには購入量を多くすることができ、時間を分散させることで平均購入単価を平均化させることができます。

積立投資のメリット

積立投資のメリットは以下の2点です。

①ドルコスト平均法によってリスクを下げられる

②感情に左右されず投資を行うことができる

①ドルコスト平均法によってリスクを下げることができる

先ほど述べたように、ドルコスト平均法によって金融商品を定期的に定額で購入することできます。

それにより時間が分散され、商品を高値で多く購入するリスクを下げることができます。

また、ドルコスト平均法は金融商品自体だけでなく、為替リスクもコントロールすることができます。

米国株などの海外の金融商品は為替が金額に影響します。

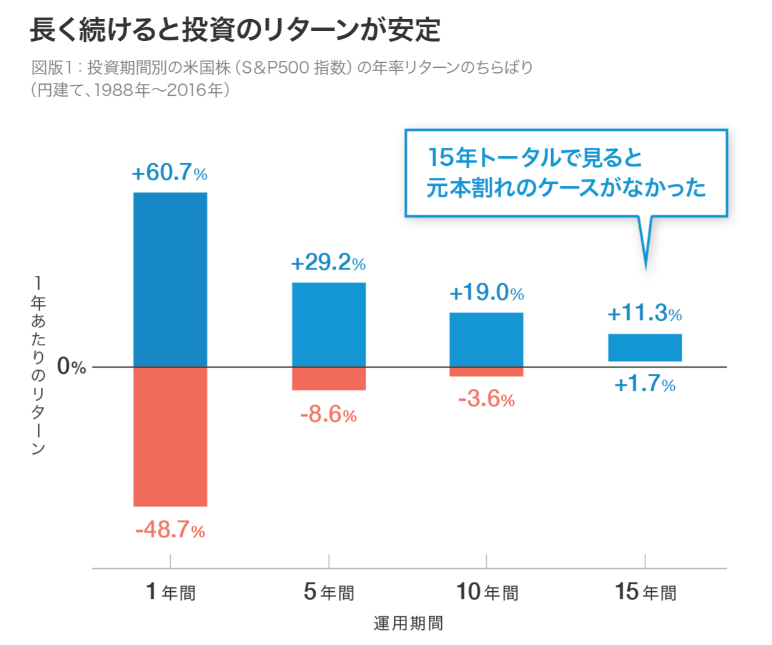

為替変動の影響は小さくなく、ここ25年間でも大きく変動していることがわかります。

出典:これからの投資の思考法 柴山和久

上図の期間において、最も円安だった時期は1ドル144円だったのに対し、円高だった時期は1ドル76円となっています。

仮に1ドル144円の時に米国企業の株を一括で購入し、76円の時に売却したとすると為替の影響だけで資産は半分近く減ってしまいます。

為替リスク侮れません

これは極端な事例ですが、海外の投資商品を購入する際は為替の影響は無視できません。

為替リスクを下げるためにも積立投資は有用です。

②感情に左右されず投資を行うことができる

積立投資の最大のメリットは、感情に左右されず投資を行うことで、メンタルを安定させて投資を行うことができるという点だと思います。

長い期間投資を行っていると相場は上がることもあれば、下がることもあります。

そんな中やりがちなのは、相場が上がったときに強気になって投資をし、相場が下がったときにパニックになって売ってしまうとういことです。

積立投資を行っていれば、相場が下がったときでも、パニックに陥ることなく「今は安く買うことができる時期だ」と淡々と長期投資を続けていくことができると思います。

私も投資を始めてすぐにコロナショックで相場が暴落し資産がマイナスとなっている期間が続きました。

しかしパニックにならずに淡々と積み立て投資を行うことで、今では資産は大きくプラスに転じています。

長期投資初期段階での暴落はウェルカムです

実はここ20年の米国株の相場で考えると、積立投資よりも一括投資を行った方がリターンは大きくなります。

しかしあくまでこれは結果論です。

積立投資は相場が下落したタイミングで焦って売却し、長期投資をやめてしまうリスクを避けてくれます。

子育て世代こそ「長期・分散・積立」投資をやるべき

以上、「長期・分散・積立」投資について述べてきました。

まとめますと、長期・分散・積立投資を子育て世代にすすめる理由は以下の3点です。

①教育資金や老後資金の準備までに期間がある

②投資の勉強や相場の確認に時間を割く必要がない

③メンタルを安定させて投資を行うことができる

人生の大きな支出として子どもの教育資金や老後資金などがあげられます。

それらの準備までに15~20年間以上ある方は長期投資を行うのにぴったりです。

私は現在30代で子どもは2歳と1歳です。

主に2人の子どもの教育資金と老後資金の準備のために長期での資産運用を行っています。

投資が好きで仕方ない人はもちろん短期投資や一括投資を行ってもよいと思いますが、

そうでない方はまずは「長期・分散・積立」投資から資産運用をスタートさせるのがよいと思います。

おすすめは投資信託やETFでの米国株or全世界株インデックス投資です。

つみたてNISAやiDeCoを利用すれば節税効果も大きいです。

iDeCoの運用実績については以下の記事でまとめています。

まずは長期投資をスタートさせ、徐々に投資に興味を持ってきたら短期投資に挑戦していくのもよいでしょう。

私もメインは投資信託での長期・積立・分散投資ですが、

最近は中・短期の個別株投資、セクターETFへの投資も気になり始めています

言うまでもなく時間は有限です。

資産運用に時間や労力を使い過ぎず、空いた時間を趣味や大切な人との時間に使い、人生を充実させることが何よりも重要だと思っています。

ともに人生を楽しみましょう!

最後までお読みいただきありがとうございました。

ご意見・ご指摘等ありましたら気軽にコメントいただけると嬉しいです。

コメント